|

|

|

|

4.4.4 Residual Income

Modelle

Eine Variation der Dividend Discount Modelle stellen die Abnormal-

Earnings

Modelle bzw. Residual Income Modelle (RIM) dar. Während das

DDM sehr

sensitiv auf Veränderungen des Wachstumsparameters G reagiert

und damit

abhängig von dem jeweiligen Input sehr unterschiedliche Schätzungen

der

Risikoprämie zulässt, gelingt es dem RIM durch Verwendung

besser

beobachtbarer Größen wie dem Buchwert einer Unternehmung

diese Sensitivität

zu mildern.

Die Dividenden einer Unternehmung lassen sich umformen zu

(29) (29)

Dabei bezeichnet Bt den Buchwert und Et die

Gewinne der Unternehmung zum

Zeitpunkt t. Die Dividendenzahlungen (inklusive aller anderen

Ausschüttungsformen wie z.B. Aktienrückkäufe) entsprechen

demnach den

Gewinnen abzüglich der Veränderung des Buchwertes.

Die Residual Incomes RI sind durch

(30) (30)

gegeben. Dabei bezeichnet R* den Kapitalkostensatz der Unternehmung.

Die

Residual Incomes stellen damit den Betrag dar, der über der

auf den Buchwert der

Unternehmung geforderten Verzinsung liegt.

Damit lässt sich Gleichung (25) aus dem DDM umformen zu

(31) (31)

Der Parameter GRI bezeichnet dabei die Wachstumsrate der Residual

Incomes.

Gleichung (31) zeigt, dass der Aktienpreis dem Buchwert der Unternehmung

zuzüglich des Kapitalwerts der zukünftig erwarteten Residual

Incomes entspricht.

Durch die Einbeziehung des (empirisch beobachtbaren) Buchwertes

reagiert

dieses Modell im Vergleich zum DDM weniger sensitiv auf unterschiedliche

Annahmen bezüglich der Wachstumsrate GRI.120

Claus und Thomas verwenden für die Berechnung der ex- ante

Risikoprämien für

sechs verschiedene Märkte ein 2- stufiges Residual Income-

Model.121 Dabei

werden für die Gewinnschätzungen der ersten 5 Jahre wie

bei Cornell wieder

explizite I/BE/S-Zahlen verwendet und dann anschließend vom

6. Jahr an ein

konstantes Wachstum der Residual Incomes unterstellt. Claus und

Thomas führen

an, dass dieses langfristige Wachstum ungefähr der erwarteten

langfristigen

Inflationsrate entsprechen sollte. Als Proxy für den risikolosen

Zins wählen sie

dabei die Rendite 10- jähriger Staatsanleihen, die Claus und

Thomas zufolge

langfristig real ca. 3% entsprach.122

Auf Basis dieses Modells berechnen sie für

sechs verschiedene Märkte über verschiedene Zeiträume

die jeweilige ex- ante

Risikoprämie zum Ende jeden Jahres und bilden daraus einen

Mittelwert. Für den

Zeitraum von 1985-1998 betrug demnach die ex- ante Risikoprämie

auf Aktien in

den USA durchschnittlich 3,4%, für Deutschland im Zeitraum

von 1988 bis 1997

durchschnittlich 2,0%.

Die weiteren betrachteten Märkte der Länder Kanada, Frankreich,

Japan und

Großbritannien lagen mit Ausnahme Japans zwischen den für

die USA und

Deutschland ermittelten Werten. Für Japan errechneten sie dabei

eine

durchschnittliche Risikoprämie von lediglich 0,2%. Die ex-

ante Risikoprämie für

die USA zum 31.12.1998 betrug demnach 2,5%, für Deutschland

betrug dieser

Wert zum 31.12.1997 2,3%.

Ebenfalls ein mehrstufiges Residual Income Model wählen Gebhardt,

Lee und

Swaminathan.123 Sie bestimmen dabei

zunächst die impliziten Risikoprämien für

verschiedene Sektoren des U.S.- Aktienmarktes getrennt, um diese

dann

anschließend auf den Gesamtmarkt zu aggregieren. Dabei werden

in der ersten,

drei Jahre andauernden Stufe wieder die durch I/BE/S ermittelten

Konsensschätzungen für das erwartete Gewinnwachstum verwendet.

In der darauf

folgenden, neun Jahre andauernden Phase konvergieren diese Gewinnschätzungen

dann zu den durchschnittlichen, für den betreffenden Sektor

angenommenen

Wachstumsraten. Nach dem 12. Jahr wird dann wieder ein konstantes

Wachstum

der Residual Incomes unterstellt. Der risikolose Zins wird wiederum

durch 10-

jährige Staatsanleihen approximiert. Mit diesem Ansatz berechnen

sie jeweils

zum Stichtag des 30. Juni der Jahre 1979 bis 1995 eine Risikoprämie

für den

U.S.-Aktienmarkt von durchschnittlich 2,7 %. Zum 30. Juni 1995 betrug

die

Risikoprämie für U.S.-Aktien demnach 4,6 %.

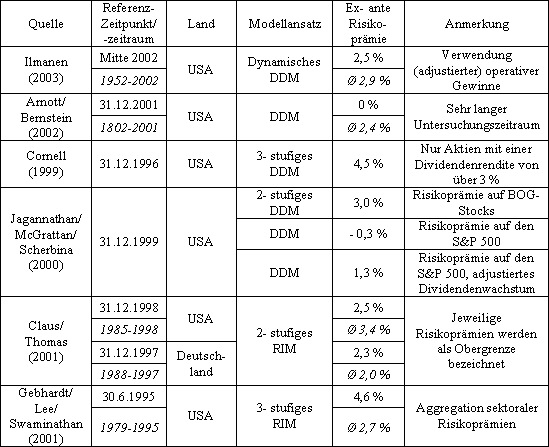

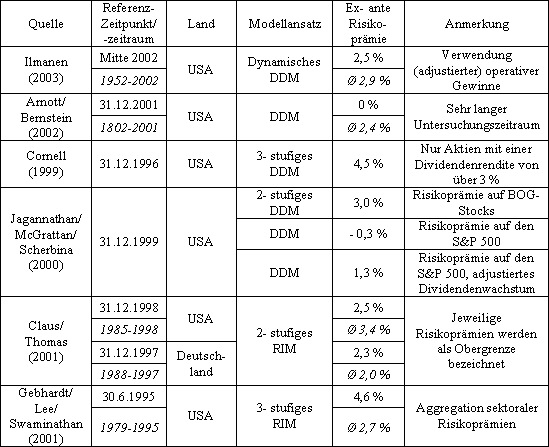

Tabelle 8 zeigt eine Übersicht

der ermittelten Modellergebnisse. Die kursiv

gestellten Werte drücken dabei die durchschnittlichen ex- ante

Risikoprämien für

den jeweils angegebenen Zeitraum aus.

Tabelle 8: Übersicht der Modellergebnisse

|

|

| Info |

|

|

|

|

|

| |

|

|

| |

|

|

| |

[120] Vgl. u.a. Claus/Thomas (2001), S.1634ff.

[121] Vgl. Claus/Thomas (2001).

[122] Als Grund für die Verwendung 10- jähriger Staatsanleihen

führen Claus und Thomas an, dass

diese die längste Laufzeit besitzen für die sämtliche

Datensätze der betreffenden Länder ermittelt

werden konnten.

[123] Vgl. Gebhardt/Lee/Swaminathan (2001). |

|

| |

|

|

Nach oben I Home

I Impressum

Nach oben I Home

I Impressum  (29)

(29)

(30)

(30)

(31)

(31)