|

4.2.4 Prognosen mittels

Renditeregressionen

Unter der Annahme zeitvariabler Risikoprämien interessiert

weniger die

durchschnittlich realisierte Risikoprämie, sondern vielmehr

die Frage ob die ex-

ante erwarteten Renditen und Risikoprämien zum momentanen Zeitpunkt

ungewöhnlich hoch oder tief sind. Da Preise relativ zu ihren

fundamentalen

Kennzahlen wie Dividenden oder Gewinnen nicht ewig ansteigen können,50

bedeuten hohe Preise auf den Aktienmärkten entweder einen von

den Investoren

erwateten Anstieg dieser Fundamentalkennzahlen und/oder niedrigere

zukünftige

Marktrenditen.51

Die meisten Autoren in der jüngeren Literatur propagieren den

preisbasierten

Ansatz und folgern aus den momentan im historischen Vergleich hohen

Kurs-

Gewinn- (P/E) bzw. Kurs- Dividenden- (P/D) Verhältnissen niedrigere

(und damit

zeitvariable) zukünftige Renditen und Risikoprämien.52

Dem widersprechen

Ibbotson und Chen, die hohe Kurs- Gewinn- Verhältnisse implizit

auf hohe vom

Markt eskomptierte Gewinnwachstumsraten zurückführen.53

Ibbotson und Chen kombinieren dabei die Annahme der Markteffizienz,

die

Annahme konstanter Risikoprämien und die Annahme, dass niedrige

Ausschüttungsraten von Gewinnen hohe zukünftige Wachstumsraten

bedeuten.54

Unter diesen Annahmen kommen sie zu dem Ergebnis, dass die momentan

hohen

Kurs- Gewinn- Verhältnisse die zukünftigen (Überschuss-)

Renditen

nicht beeinflussen.

Die hohen Kurs- Gewinn- Verhältnisse werden dabei also durch

höhere

antizipierte und eskomptierte Wachstumsraten der Gewinne erklärt.

Die

„unsichtbare Hand“ des effizienten Kapitalmarktes sorgt

demnach für

angemessene Preise und kann damit jede fundamentale Bewertungshöhe

und

Ausschüttungsrate erklären.55

Jedoch lassen sich die theoretisch durchaus fundierten Thesen

von Ibbotson

und Chen empirisch nicht bestätigen.

Arnott und Asness zeigen für den Aktienmarkt der USA, dass

niedrige

Ausschüttungsraten entgegen der ökonomischen Intuition

in der Vergangenheit

nicht im Durchschnitt höhere, sondern tiefere Gewinnwachstumsraten

in den

nachfolgenden Perioden zur Folge hatten und zerstören damit

einen Grundstein

der Analyse Ibbotsons und Chens.56

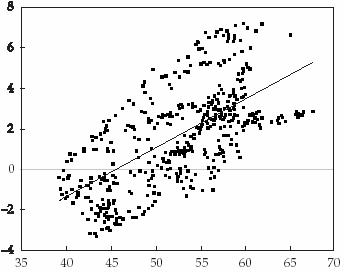

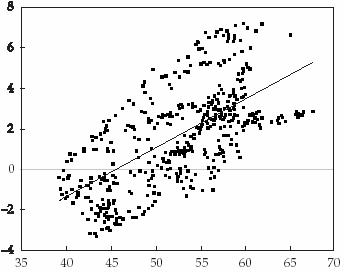

In Abbildung 3 wird dieser Zusammenhang

veranschaulicht:

Abbildung 3: Ausschüttungsraten und

darauffolgende 10- jährige Gewinnwachstumsraten

Quelle: Arnott (2001), in: Leibowitz

u.a. (2001), S.86.

Auch findet Asness keine empirische Evidenz, dass hohe P/E- Verhältnisse

in der

Vergangenheit ex- post höhere Wachstumsraten der Gewinne bedeuteten.57

Geht man also davon aus, dass die erwarteten Renditen und Risikoprämien

zeitvariabel sind und sich langfristig den fundamentalen Kennzahlen

angleichen,

ist die Risikoprämie tief, wenn die Preise aus fundamentaler

Sicht hoch sind und

vice versa.

Drobetz hat diese Hypothese durch ein einfaches Regressionsmodell

für die

Schweizer Marktrisikoprämie getestet:58

(15)

(15)

wobei RPt->t+p die über p Perioden gemessene

Risikoprämie für die Schweiz im

Zeitraum von 1970-1999 ist.59 Tabelle

3 zeigt das Ergebnis seiner Regression:

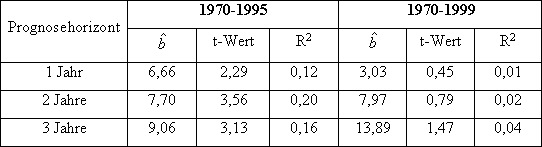

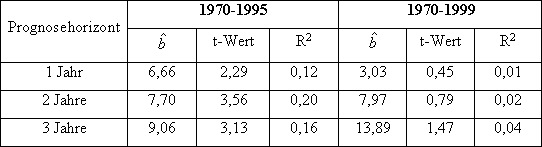

Tabelle 3: Regression der Risikoprämie auf die Dividendenrendite

Quelle: Drobetz (2000), S.374.

Der Steigungsparameter  ist für alle betrachteten Zeiträume positiv, was die

ist für alle betrachteten Zeiträume positiv, was die

Annahme niedriger Renditeerwartungen bei (fundamental) hohen Kursen

bestätigt. Im Zeitraum von 1970-1995 liegt der Anteil der erklärten

Varianz R²

der historischen Risikoprämien zwischen 12% und 20%. In diesem

Zeitraum

lassen sich also von fundamentalen Bewertungen Rückschlüsse

auf die

nachfolgenden Risikoprämien ziehen. Da sich die fundamentalen

Bewertungen

im Zeitablauf verändert haben, müssen sich auch die ex-

ante Risikoprämien

verändert haben und damit zeitvariabel sein.

Cochrane berechnet in einer weiteren Studie für den Aktienmarkt

der USA im

Zeitraum von 1947-1996 sogar Erklärungsanteile der Dividendenrendite

auf die

Varianz der nachfolgenden Überschussrenditen R² in Höhe

von 17% (1- jähriger

Prognosehorizont) bis zu 59% (5- jähriger Prognosehorizont).60

Dabei steigt der

Erklärungsgehalt mit dem Prognosehorizont deutlich an. Vor

dem Hintergrund

des viel diskutierten „Random Walk“ der Aktienkurse

erscheint dieser

Erklärungsanteil erstaunlich hoch.61

Jedoch ändern sich Drobetz` Ergebnisse erheblich, wenn man

den Zeitraum von

1995-1999 in die Ergebnisse einbezieht.

Das Bestimmtheitsmaß R² sinkt auf 0% bis 4%, der Steigungsparameter

ist mit t-Werten von deutlich unter zwei nicht mehr statistisch

signifikant.

Die fünf Jahre von 1995 bis 1999 vernichten die Erklärungskraft

des

Modells also fast vollständig. Eine Erklärung dafür

kann schnell gefunden werden:

Zum Ende des vergangenen Jahrzehnts stiegen die Preise im Zuge der

Aktienmarkthausse trotz Dividendenrenditen von unter 2% -

entgegen den Schätzungen des Modells - stark an. Abbildung

4 stellt dies grafisch dar:

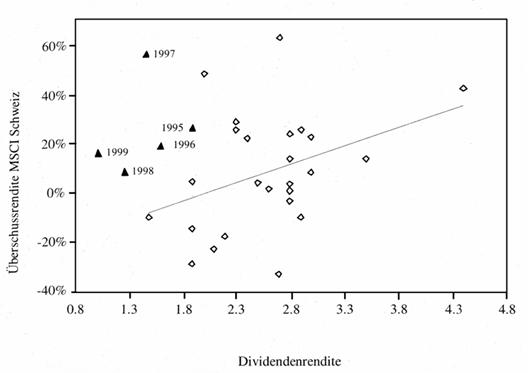

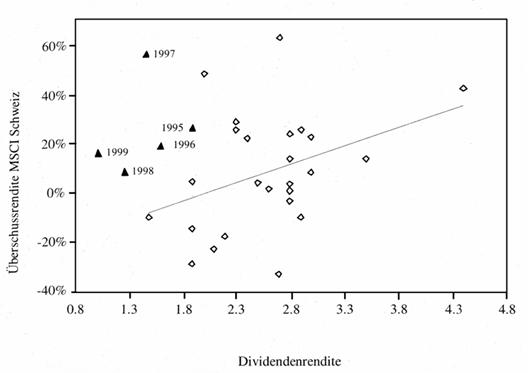

Abbildung 4: Dividendenrenditen und Überschussrenditen

der Jahre 1970-1999 des MSCI Schweiz

Quelle: Drobetz (2000), S.375.

Jedoch dürfte die seit dem Jahr 2000 anhaltende Aktienmarktbaisse,

die die These

von niedrigen ex- ante Risikoprämien bei hohen Preisen relativ

zu ihren

Fundamentaldaten zu untermauern scheint, die Erklärungskraft

des Modells

zumindest teilweise wieder herstellen. Es ist somit relativ wahrscheinlich,

dass

die ermittelten Daten zwischen 1995-1999 „Ausreißer“

darstellen und damit ein

Indiz für das Vorhandensein einer spekulativen Blase in diesem

Zeitraum sind.

Trevino und Robertson führen in einer jüngeren Studie

ebenfalls für den

Aktienmarkt der USA im Zeitraum von 1949 bis 1997 eine Regression

des Kurs-

Gewinnverhältnisses auf die nachfolgenden Renditen durch.62

Dabei werden die

Ergebnisse Cochranes und Drobetz` qualitativ bestätigt. Der

Anteil der erklärten

Varianz der Renditen R² beträgt dabei je nach Prognosehorizont

7% bis 65%, mit

deutlich ansteigenden Erklärungsanteilen und stark signifikanten

t-Werten für

längere Zeithorizonte.

Die These niedriger (hoher) Renditeerwartungen bei fundamental hohen

(tiefen)

Kursen kann also auch hier bestätigt werden.

Trevino und Robertson gehen dabei noch einen Schritt weiter und

spezifizieren

diese Renditeerwartung in Abhängigkeit des P/E- Verhältnisses.

Sie errechnen

anhand der Regression einen Schätzer für die ex- ante

Rendite des U.S.

Aktienmarktes über einen 5- Jahres Zeitraum. Dabei gehen sie

von einer

jährlichen Renditeerwartung von 20,67% aus, von der dann das

momentane P/E-

Verhältnis, multipliziert mit einem Faktor von 0,57, subtrahiert

wird.

Für ein P/E- Verhältnis von momentan ca. 30 für den

U.S. Aktienmarkt würde

dies eine also eine jährliche Renditeerwatung von 3,57% über

die nächsten fünf

Jahre bedeuten. Für niedrigere P/E- Verhältnisse wäre

dieser Wert entsprechend

höher.

Es ist also davon auszugehen, dass die ex- ante geforderten Renditen

und

Risikoprämien im Zeitablauf variabel waren. Die historisch

realisierten Renditen

und Risikoprämien können jedoch nur gute Schätzer

zukünftiger Renditen und

Risikoprämien darstellen, wenn diese ex- ante- Werte im Zeitablauf

konstant

waren.

Die Verwendung historischer ex- post Renditen und Risikoprämien

als Schätzer

für zukünftige Höhen dieser Werte ist also als äußerst

kritisch zu betrachten.

|

|

| Info |

|

|

|

|

|

| |

[50] Vgl. u.a. Campbell/Lo/MacKinlay (1997), S.259.

[51] Vgl. dazu auch die Anmerkungen von Reichenstein anlässlich

einer Diskussion im Rahmen des

Equity Risk Premium Forum, in: Leibowitz u.a. (2001), S.74.

[52] Vgl. z.B. Arnott/ Bernstein (2002), Shiller (2000), oder Siegel

(1999).

[53] Vgl. Ibbotson/Chen (2003).

[54] Vgl. auch Miller/Modigliani (1961).

[55] Die „unsichtbare Hand“ des Marktes geht auf die Idee

von Adam Smith (1776) zurück.

[56] Vgl. Arnott/Asness (2003), S.73ff.

[57] Vgl. Asness (2001), in: Leibowitz u.a. (2001), S.12ff.

[58] Vgl. Drobetz (2000), S.373-375.

[59] Drobetz bestimmt die Risikoprämie als Differenz zwischen

der Rendite des MSCI Total Return

[Index für die Schweiz und des 3- Monats- Euromarktzinssatzes

für Schweizer Franken.

[60] Vgl. Cochrane (1997), S.7-11.

[61] Zu der Thematik des Random Walk vgl. u.a. Malkiel (2000), S.24ff.

|

|

Nach oben I Home

I Impressum

Nach oben I Home

I Impressum

(15)

(15)