|

|

|

|

4.5 Expertenmeinungen

Eine weitere Möglichkeit zur Bestimmung der erwarteten Rendite

wird in der

Befragung von Experten gesehen. Welch befragte anhand zweier Studien

226

Finanzökonomen über ihre Ansichten über die Höhe

der ex- ante Risikoprämie

über verschiedene Zeiträume.130

Die Notwendigkeit in der Befragung von

Experten sieht Welch darin, dass es - wie in den vorigen Abschnitten

gezeigt

wurde - keinen allgemeinen Konsens über die Schätzung

der besten oder

„wahren“ ex- ante Risikoprämie gibt.

Sein Anspruch ist dabei nicht die Ermittlung dieser „wahren“

ex- ante

Risikoprämie, sondern bestehende Schätzungen über

die Höhe der Risikoprämie

um einen „common practice estimate“ zu ergänzen.131

Besonders interessant ist dabei, die im vorigen Abschnitt gewonnenen

Erkenntnisse mit den Ergebnissen der empirischen Studien zu vergleichen.

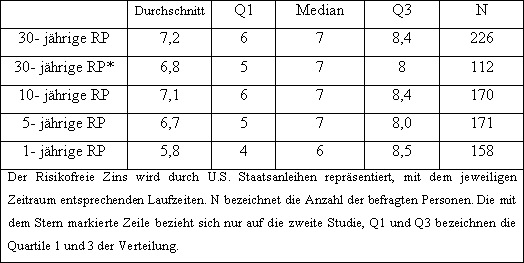

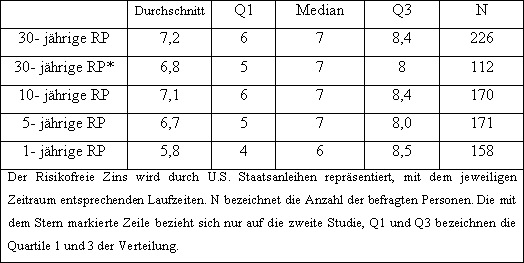

Welchs erste Erhebung erfolgte im Zeitraum Oktober 1997 bis Februar

1998, die

Zweite folgte im Januar 1999 und dauerte bis Mai 1999 an. Dabei

fragte er

jeweils nach den Ansichten der Experten über die Höhe

der jährlichen

arithmetischen ex- ante Risikoprämie über verschiedene

Zeiträume (30, 10, 5, 1

Jahre). Tabelle 9 zeigt die Ergebnisse

seiner beiden Studien. Danach beträgt die

durchschnittliche Schätzung durch Finanzökonomen der arithmetischen

Risikoprämie für den U.S. Aktienmarkt über den 30-

jährigen Zeitraum 7,2%, mit

leicht niedrigeren Werten für kürzere Schätzperioden.

Das Ergebnis der zweiten

Befragung liegt mit einem Wert von 6,8% (arithmetisch) leicht unterhalb

des

gemittelten Wertes beider Studien. Dies ist als konsistent mit der

Aussage der

befragten Personen zu werten, ihre Schätzungen nach einem Anstieg

des

Aktienmarktes zu reduzieren.132

Tabelle 9: Schätzung der arithmetischen ex- ante Risikoprämie

des U.S. Aktienmarktes

durch Finanzökonomen in Prozent

Quelle: Welch (2000), eigene Darstellung.

Jedoch liegen die Konsensschätzungen der befragten Finanzökonomen

kaum

unter dem historischen Durchschnitt der arithmetischen Risikoprämie.133

Interessant ist dieses Ergebnis insbesondere vor dem Hintergrund

der im

Abschnitt 4.4.5 aufgestellten Thesen, die ein Absinken der ex- ante

geforderten

Risikoprämie in den letzten Dekaden propagieren.

Welchs Ergebnisse liegen signifikant oberhalb der durch die Dividend

Discount

Modelle bestimmten null bis höchstens fünf Prozent für

die Höhe der ex- ante

Risikoprämie. Entsprechen die von Welch ermittelten Ergebnisse

vor diesem

Hintergrund den rationalen, von den Investoren erwarteten und eskomptierten

Werten? Oder stellen sie vielmehr die im Erhebungszeitraum „erhofften“

Risikoprämien sowie die im Untersuchungszeitraum überzogenen

Erwartungen

an zukünftige Gewinnwachstumsraten dar?

Im Zuge des Internet- und Neue Technologienbooms der späten

1990er Jahre

waren - vor allem für Technologie Werte- erwartete Gewinnwachstumsraten

von

über 20 % keine Seltenheit (zumindest auf mittlere Sicht).134

Auch lag eine

Dekade scheinbar ungebremster Wachstumsaussichten und Kurssteigerungen

hinter den Investoren. War es in dieser euphorischen Börsenlage

naheliegend,

zukünftige Renditen und Risikoprämien von den Investoren

zu schätzen, die

deutlich unter dem historischen Durchschnitt lagen?

Ich denke nicht. Die übertriebenen Wachstumsaussichten und

die überzogenen

Hoffnungen auf weitere Börsengewinne am Ende des letzten Jahrzehnts

sind ein

Symptom für den durch Robert Shiller und U.S. Notenbankchef

Alan Greenspan

bezeichneten „irrational exuberance“.135

Sie waren dann auch - gepaart mit den

im Vergleich zu den „rationalen“ Dividend Discount Modellen

hohen erwarteten

ex- ante Risikoprämien - der Wegbereiter des dem Technologieboom

folgenden

Bärenmarktes, der bis heute anhält.

Hohe Marktbewertungen sind unter plausiblen Annahmen über das

langfristige Gewinnwachstum auf lange Sicht nur mit niedrigen vorausschauenden

Risikoprämien vereinbar.

Oder um es mit Clifford Asness Worten im Jahre 2001 zu sagen:

„In the end, the market offers two choices:

low long-term expected returns in perpetuity or very bad short term

returns with higher, more normal expected returns in the long run.

My personal opinion: Do the events of 1999-2001 strike anyone as

a group of rational investors embracing and accepting a permanently

low risk premium?

If so, I missed it on CNBC.”136

|

|

| Info |

|

|

|

|

|

| |

|

|

| |

|

|

| |

[129] Vgl. Arnott/Bernstein (2002), S.67

[130] Vgl. Welch (2000).

[131] Vgl. Welch (2000), S.502.

[132] Vgl. Welch (2000), S.522.

[133] Als Vergleichswert wird in der zweiten Studie von Welch die

von Ibbotson ermittelte

historische arithmetische Risikoprämie von 9,2% im Zeitraum von

1926-1997 angegeben.

[134] Sharpe (2002), S.16 macht für ca. die Hälfte der Bewertungssteigerungen

der späten 1990er

Jahre gestiegene Analystenschätzungen bezüglich des langfristigen

Gewinnwachstums

verantwortlich.

[135] Vgl. Shiller (2000).

[136] Vgl. Asness (2001), in: Leibowitz u.a. (2001), S.15-16. |

|

| |

|

|

Nach oben I Home

I Impressum

Nach oben I Home

I Impressum